仮想通貨の取引で利益や損失が生じた場合にはどうなるの?

今回は仮想通貨を取引した場合の所得の区分と損失が生じた場合の取り扱いについてご紹介させていただきます。

1、仮想通貨の所得区分は?

仮想通貨の取引により生じた利益は基本的には雑所得として例えば給与によるの収入や事業による収入等の他の収入と合算して税金が課税されます。(総合課税の方法により課税されます。)ただし、具体的な基準はありませんがマイニングを大掛かりな規模で実施している場合は事業所得に該当する旨も国税庁からアナウンスされています。また、これは国税庁からアナウンスされているわけではありませんが、かなり利益を上げている専業のトレーダーの方も事業所得と認められる余地もあるのではないかと思います。

2、事業所得と雑所得の違いって?

事業所得とは、文字通り事業として営んだ結果得られた所得となります。「継続して収入を得ている」「多くの時間を費やしている」等が判断材料となります。

一方で雑所得とは給与所得や事業所得等に当てはまらないものをいい、例えば作家さん等の文章を書くことを本業とする方以外の方が原稿料を受け取った場合等が該当します。

事業所得と雑所得ではその収入額や費やす時間が判断材料となりますが、事業所得の方が以下のような税制上優位な点が多々あります。

・65万円の青色申告特別控除の適用がある

・親族に給与を支給することができる

・損失が生じた場合には他の利益と相殺できる(損益通算)

・生じた損失を3年間繰り越すことができる(繰越控除)

3、仮想通貨で利益が出た場合は?

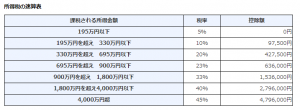

仮想通貨で利益が出た場合は他の利益と合算されて所得税が課税されます。これを総合課税といいます。例えば仮想通貨で100万円の利益を得て、それとは別に給与所得が500万円ある場合には、合算した600万円が課税の対象となります。また、総合課税の課税される場合の税率は「超過累進税率」という方法が用いられます。これは利益が増えれば増えるほど税率が上がっていく課税方法のことを言い、所得税の税率は具体的には以下の税率になります。また、所得税と合わせて住民税も課税され、基本的には住民税の税率は10%となります。

例えば先ほどの600万円の所得の場合(社会保険料控除等の各種控除は仮で無視して考えます。)772,500円の所得税と600,000円の住民税が課税されます。(合計1,372,500円、実効税率は22.8%)

仮想通貨はよく税率が高い、55%の税率が課される、という話もちらほら聞きますが仮想通貨だけが特別税率が高いわけではなく、給与所得等と同じ税率で課税されます。55%の税率で課税される方は4,000万円以上の利益をたたき出している方だけですね。

4、じゃあ仮想通貨で損失が生じた場合はどうなるの?

前述の通り仮想通貨の取引により生じた所得は雑所得に該当するためFXや株式の売買による利益を含め、給与所得や事業所得等の利益とは相殺することができません。

ただし、他の雑所得の収入とは相殺することができます。他の雑所得の収入とは例えば、年金による収入が該当します。つまり、給与所得者は仮想通貨の取引により損失が生じた場合には給与の収入と仮想通貨取引の損失は相殺することができませんが、年金所得者は年金の収入と仮想通貨の取引による損失を相殺することができることとなり、私はこれはかなり不平等だと感じています。

仮想通貨は現状ボラティリティが高く、損失を被る方も多々いらっしゃるかと思います。そんな状況下で損益通算と繰越控除ができない今の税制は問題があると私は思います。

仮想通貨に関する税制改正の要望として・分離課税の適用(20%の税率適用)、・少額決済の非課税、等の要望がよく聞かれますが、私はこの損益通算と繰越控除の適用こそが最重要だと考えています。