分かる!ふるさと納税大解説

年末も近くなり「ふるさと納税」という言葉を聞く機会も増えてきたのではないでしょうか。ただし「ふるさと納税」と聞くと何となく税金が安くなりお得、と思ってはいるが実は内容についてはよく分かっていない、難しそうなので今まで利用したことがない、という方も多いのではないかと思います。今回はその「ふるさと納税」についてできる限り分かりやすくご紹介していきたいと思います。

ふるさと納税についてご紹介する前に皆様は普段自分がどのような税金を負担しているのかをご存知でしょうか?例えば給与収入がある方ですと月々の給与から天引きされている所得税や住民税(市・県民税)、普段の買い物の際に負担している消費税、持ち家に居住されてる方は固定資産税、あまり税金を負担しているという認識はないかもしれませんがゴルフ場を利用した際は「ゴルフ場利用税」、温泉を利用した際は「入湯税」、軽油を給油した際は「軽油引取税」、お酒を購入した際は「酒税」といった様々な税金を負担しています。

それら数ある税金のうちふるさと納税をした場合に優遇を受けることができる税金は「所得税」と「住民税」になります。

1、ふるさと納税の仕組み

そもそもふるさと納税とはどのような制度なのでしょうか?

ふるさと納税とは「納税」という単語がついていますが、簡単に言うと自治体に対する「寄付」となります。ご自身のふるさとや応援したい自治体等、ふるさと納税の仕組みを利用することが可能な自治体に寄附の手続きをすると、控除上限額内の2,000円を越える部分について所得税や住民税の還付・控除を受けることができます。また多くの自治体では税金の還付・控除に加えて地域の名産品などのお礼の品も用意されています。 寄附金の「使い道」も指定でき地域の発展へ貢献する方法を選択することもできます。

つまり、簡単にふるさと納税のお得な点を表しますと以下のようになります。

・寄付した金額から2,000円を差し引いた金額の税金が安くなる

・寄付した金額の3割相当のその地域の特産品などの返礼品がもらえる

ただし、税金の控除を受けることができる上限金額も定められていますので後ほどご紹介させていただきます。

また、税金が安くなる、というと「税金の返金(還付)を受けることができる」、と思われる方も多いくらっしゃるかもしれませんが、住民税が安くなる場合には還付を受けることはできず、翌年課税される金額が安くなる形で優遇を受けます。

2、ふるさと納税の手続き

次にふるさと納税の手続きについてです。

先ずは寄付する自治体を探し出し、その自治体が提供する返礼品のなかからお目当てのものを選択します。ふるさと納税の対象の自治体やそれぞれの自治体が用意している返礼品については各自治体のHPで確認することができます。ただし、全国の自治体のHPを一つ一つ確認し自分が気に入った返礼品を見つけ出すことは容易ではありません。そこで、効率的にお目当ての返礼品を探すための手段としてふるさと納税に特化したポータルサイトを参考にすることをお勧めいたします。代表的なものとしては以下のサイトがあります。

ふるさとチョイス https://www.furusato-tax.jp

ふるなび https://furunavi.jp

基本的に紹介されている自治体や返礼品は同じですので、あとはご自身の見やすさや使いやすさで利用するサイトを選択ください。

また、税務上の手続きですが、ふるさと納税では自分の選んだ自治体に寄附を行うと税金の還付や控除を受けることができますが、税金控除を受けるためには、「確定申告」をするか「ワンストップ特例制度」の適用に関する申請が必要となります。例えば、給与所得者の方ですと年末調整をすると生命保険の控除等を受けることができますが、このふるさと納税による控除は年末調整では受けることができないためご自身で確定申告をしていただく必要があります。しかし、確定申告の手続きはやや複雑であり、また煩雑でもあることから、年間の寄附先が5つの自治体までなら、確定申告をしなくても、ふるさと納税の控除が受けられる「ワンストップ特例制度」という仕組みもあります。この制度を利用すると、確定申告の手続きなしで申請書を寄附した自治体に送ることで、控除上限額内で寄附した合計寄附額のうち2,000円を差し引いた額が、住民税から全額控除されます。

3、どれくらいの税金が安くなるか?

では、ふるさと納税をすると実際にどれくらいの税金の優遇を受けることができるのでしょうか?

先ず、ふるさと納税の仕組み上では基本的には1年間に寄付していただく金額の限度額はありません。応援したい自治体や災害支援をしたい自治体等があればいくらでも寄付していただくことは可能です。しかし、税金の優遇を受けることができる寄付の金額には限度額があります。

今回はモデルケースとして日本人の平均年収である430万円と年収1,000万円の会社員の方を例にご紹介させていただきます。なお、ここでいう年収とは手取り金額ではなく、税金や社会保険料を控除する前のいわゆる額面金額のことをいいます。

| 年収 | ||

| 430万円 | 1,000万円 | |

| ふるさと納税の限度額 | 47,444円 | 184,322円 |

※配偶者、扶養親族無、生命保険料控除等の所得控除無で概算で計算。

上記のように、2019年に年収430万円の方が一つの自治体に対してふるさと納税として47,000円の寄付をし、ワンストップ特例制度を利用した場合、年収430万円の方は本来であれば約195,000円の住民税が年間で課税されますが、そこから47,000円から2,000円を控除した45,000円が2020年の住民税から控除されることとなります。(住民税から控除されるため、還付金として返礼されることはなく、翌年課税される金額が減額されます。)控除限度額が47,000円のため100,000円の寄付をしても控除される金額は45,000円で、22,000円寄付をした場合は控除される金額は20,000円です。例えば年収430万円の方が山形県最上町に寄付を42,000円の寄付をした場合、40,000円の税金の減額と併せて、山形県産つや姫10㎏×3回の返礼品もいただくことができます。なんともお得ではないでしょうか?!

4、ふるさと納税の控除限度額の計算方法は?

この計算方法は非常に複雑になっています。税になじみがない方だとなかなか計算式から金額を求めることは容易ではないかと思いますがご紹介させていただきます。

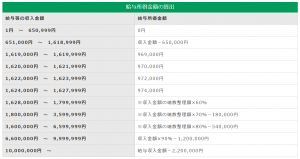

控除限度額の計算式

控除限度額 = {(住民税の課税所得金額×10%)×20%}÷{90%‐(所得税率×1.021)}+2,000

住民税の課税所得金額は、給与所得者の方は以下の表からご自身の給与所得の金額を求めたうえで、その金額から社会保険料や生命保険料控除、扶養親族がいる方は各種の扶養控除等、各人の状況により計算した金額を控除して求めます。また、所得税率は以下の表より求めることができます。

いかがでしょうか?なかなか複雑な計算式ではないでしょうか??この計算式を用いて計算することは時間をかければ可能ですが、上記でご紹介している各ふるさと納税のポータルサイト上でも試算することが可能です。一度ご自身が一番税務上のメリットを受けることができる限度額を計算されてみてはいかがでしょうか。

5、ふるさと納税の税務的なメリットを受けることができない人

寄附した金額から自己負担額の2,000円を除いた金額を所得税や住民税から控除できることはご紹介させていただきました。控除とは、すでに支払っている、または支払うことになっている税金から差し引くということであり、寄附した金額によっては自己負担の2,000円を除く全額が返金されるわけではないのでご注意ください。例えば給与所得者の方で年収が100万円未満の方はそもそも所得税や住民税を負担していませんのでふるさと納税により税金が安くなることはありません。納めている税金以上の控除はできません。

いかがでしょうか。ふるさと納税についてできる限り簡単に、詳しくご紹介させていただきました。